Los números de la Reforma Fiscal

Laura Sanchez-Cañete Moreno actualidad, fiscal, reforma fiscalIRPF

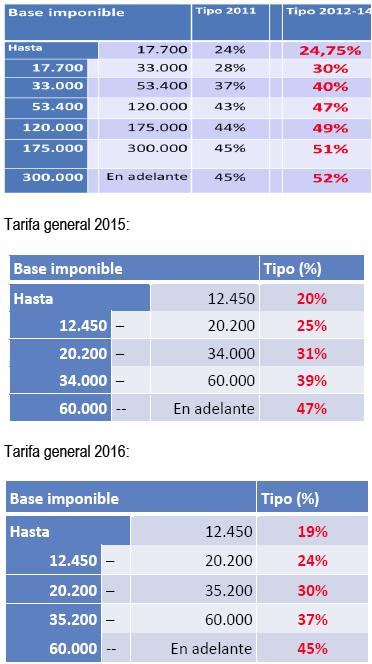

El nuevo IRPF será más simple, moderno y equitativo. El número de tramos se reduce de siete a cinco y se produce una rebaja de la tributación en todos ellos. El tipo mínimo de gravamen pasará del 24,75 por 100 al 20 por 100 en 2015, y al 19 por 100, en 2016, cinco puntos menos que en 2011. El tipo máximo de gravamen pasará del 52 por 100 al 47 por 100 en 2015, y al 45 por 100, en 2016 (el mismo tipo que en 2011).

Con el nuevo IRPF, los contribuyentes que ganan menos de doce mil euros al año podrán disponer de su salario íntegro a partir del año que viene, ya que dejarán de tributar. En total, 1,6 millones de contribuyentes dejarán de tributar. De ellos, 750.000 ni siquiera tendrán que presentar solicitud de devolución, pues no se les practicará retención.

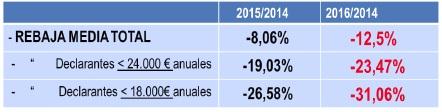

El nuevo IRPF supondrá una rebaja media del 12,50 por 100 para los contribuyentes. La rebaja será aún mayor para los de menores rentas. Así, el 72 por 100 de los declarantes, con rentas inferiores a veinticuatro mil euros al año, tendrán una rebaja media del 23,5 por 100 y la rebaja llega al 31,06 por 100 de media para los que se encuentran por debajo de los dieciocho mil euros anuales.

La reforma del IRPF implica también un fuerte aumento de los mínimos familiares por hijos, ascendientes y personas con discapacidad a cargo. La mayoría de estos mínimos tendrán un aumento superior al 25 por 100.

Para los perceptores de rendimientos del trabajo se ha revisado la reducción general por obtención de tales rendimientos integrándose en la misma la actual deducción en cuota por obtención de dichos rendimientos, al tiempo que se eleva su importe para los trabajadores de menores recursos. Al respecto debe indicarse que, tanto estos trabajadores, como el resto, podrán minorar su rendimiento del trabajo en una cuantía fija de 2.000 euros en concepto de otros gastos.

En el caso de los trabajadores por cuenta propia o autónomos, se ha incrementado la reducción actualmente existente aplicable a determinados trabajadores por cuenta propia al tiempo que se ha creado una reducción general para el resto de autónomos de menores recursos, absorbiendo ambas reducciones, al igual que en el supuesto de los trabajadores por cuenta ajena, la deducción por percepción de rendimientos de actividades económicas.

En consecuencia, la familia, los trabajadores por cuenta ajena y propia y el ahorro constituyen los tres pilares vertebradores de la reforma del impuesto.

Nuevas categorías de beneficios sociales

Como instrumento de apoyo a la familia se crean también tres nuevas deducciones que tendrán el carácter de 'impuestos negativos. Operarán para familias con hijos dependientes con discapacidad, familias con ascendientes dependientes y familias numerosas (tres o más hijos, o con 2 hijos, uno de los cuales con discapacidad). En cada uno de los casos podrán percibir 1.200 euros anuales, que se podrán recibir de forma anticipada a razón de cien euros mensuales. Estos 'impuestos negativos' son acumulables entre sí y al actual, de igual cuantía (cien euros mensuales), que perciben las madres trabajadoras con hijos menores de tres años. La suma de todos los beneficios sociales podría llegar hasta seis mil euros.

Incentivos al ahorro

La tributación del ahorro también se reduce, pero introduciendo progresividad en el tramo superior. Además se incrementa la neutralidad en su tratamiento fiscal.

En primer lugar, la nueva tarifa consta de tres tramos: el primero, hasta seis mil euros, bajará su tributación del 21 por 100 al 20 por 100 en 2015 y al 19 por 100 en 2016; desde seis mil euros hasta cincuenta mil euros, el tipo bajará hasta el 22 por 100 en 2015 y al 21 por 100 en 2016; a partir de cincuenta mil euros, el tipo de gravamen se situará en el 24 por 100 en 2015, y en el 23 por 100, en 2016.

Para lograr el segundo objetivo señalado, esto es, avanzar en términos de neutralidad, se incorporan en la base imponible del ahorro las ganancias y pérdidas patrimoniales cualquiera que sea el plazo de permanencia en el patrimonio del contribuyente, al tiempo que se podrán compensar en la base del ahorro rendimientos con ganancias y pérdidas patrimoniales, de forma progresiva y con determinadas limitaciones, y se suprime la deducción por alquiler, sólo para los nuevos.

Por último, se han suprimido la exención aplicable a los perceptores de dividendos, los denominados coeficientes de abatimiento existentes a través de una sucesión de regímenes transitorios desde el año 1996, avanzando de esta manera no sólo en términos de neutralidad sino también de equidad, los coeficientes de corrección monetaria aplicables exclusivamente a la tributación de bienes inmuebles y la compensación fiscal aplicable únicamente a los perceptores de determinados rendimientos del capital mobiliario.

La reforma incorpora también nuevos instrumentos para potenciar el ahorro a medio y largo plazo. Pensando en los pequeños y medianos ahorradores, el Gobierno crea un nuevo instrumento que les dará beneficios fiscales y será una alternativa, o incluso un complemento, a los planes de pensiones u otras formas de ahorro. Así, los nuevos Planes "Ahorro 5" podrán adoptar la forma de cuenta bancaria o seguro, que garanticen la restitución de, al menos del 85 por 100 de la inversión. Los rendimientos generados disfrutarán de exención si la inversión se mantiene un mínimo de cinco años.

En consonancia con la indicada rebaja de tipos marginales, se minora del 40 al 30 por ciento el porcentaje de reducción aplicable a los rendimientos con período de generación superior a dos años u obtenidos de forma notoriamente irregular en el tiempo.

En materia de previsión social, se sigue manteniendo el esquema actual de tributación que permite diferir parte del salario o beneficio empresarial al momento del cumplimiento de la contingencia prevista en la normativa de planes de pensiones, pero se unifican y aproximan los límites de reducción a las aportaciones reales efectuadas por la mayoría de los contribuyentes, salvo en el caso de los sistemas de previsión social constituidos a favor del cónyuge cuyos límites de reducción se incrementan.

Se revisa el método de estimación objetiva aplicable en la determinación del rendimiento neto de determinadas actividades a partir de 2016.

Por último, en el anteproyecto de ley el Gobierno estableció un mínimo exento de 2.000 euros por año trabajado, que en la práctica equivalía a un salario de 20.000 euros anuales. Esta medida que fue muy criticada tanto por los agentes sociales como por todo el arco parlamentario, por lo que el ministerio de Hacienda ha decidido finalmente elevar dicho mínimo, por lo que el proyecto de ley de reforma fiscal elevará el mínimo exento en la tributación de indemnizaciones por despido hasta los 180.000 euros, siguiendo el modelo foral navarro.

Impuesto sobre sociedades

El nuevo Impuesto sobre Sociedades incorpora una bajada de tributación y medidas para fomentar la competitividad de las empresas, y simplificación de las deducciones. El objetivo de la reforma del impuesto es, precisamente, mejorar la competitividad de la empresa española y facilitar su crecimiento para la creación de nuevos empleos.

Con el fin de consolidar la aproximación de la fiscalidad de las empresas españolas a las de los países del entorno, el tipo de gravamen general se reducirá desde el 30 por 100 hasta el 28 por 100, en 2015, y al 25 por 100, en 2016. En el caso de entidades de nueva creación, se mantiene en el 15% para el primer periodo impositivo en que se obtienen una base imponible positiva y el siguiente.

En el caso de las Pymes, se mantiene el régimen especial de entidades de reducida dimensión con el tipo del 25 por 100 y otros beneficios como la libertad de amortización. Además, se crea una reserva de nivelación para pymes por la que podrán disfrutar de una minoración del 10 por 100 de la base imponible con un límite de un millón de euros. La cantidad se compensará con bases imponibles negativas en un plazo de cinco años. El tipo de gravamen para Pymes puede reducirse al 22,5 por 100 si se aplica la reserva de nivelación.

Además, se crea una reserva de capitalización empresarial (minoración de otro 10 por 100 de la base imponible por el incremento de fondos propios), por la que el tipo de gravamen de la pyme puede reducirse, aún más, hasta el 20,25 por 100.

Se limita la deducibilidad fiscal de las atenciones a clientes hasta el 1% del importe neto de la cifra de negocios de la entidad.

Se simplifican las tablas de amortización.

Y se restringe el perímetro de vinculación en el ámbito de las operaciones vinculadas, entre otras modificaciones de las mismas.

Emprendedores

La reforma fiscal mantiene el tipo reducido del 15 por 100 para las empresas de nueva creación, incluido en la Ley de Emprendedores. El tipo se aplica sobre los primeros trescientos mil euros de base imponible y será del 20 por 100 para el exceso de dicho importe durante dos años: el primer ejercicio con base imponible positiva y el siguiente.

Lucha contra el fraude

La reforma fiscal incluye un nuevo paquete de medidas que completa la ley antifraude aprobada a finales de 2012. Entre las novedades destaca una modificación del artículo 95 de la Ley General Tributaria para la publicación de listas de morosos con la Hacienda pública.

La Ley General Tributaria incorpora otras modificaciones que servirán para mejorar la lucha contra el fraude como mejoras en el procedimiento inspector. Este procedimiento contará con nuevos plazos y suspensión del mismo en casos tasados.